EEUU: La Consolidación Es Inevitable en la Industria del Cannabis ¿Emergerán Nuevos Gigantes?

¡No te pierdas ni una noticia! Suscríbete a nuestra newsletter GRATUITA y súmate a nuestro canal de Telegram o canal de WhatsApp.

Anuncia en El Planteo, el medio cannábico más leído en el mundo de habla hispana.

Síguenos en redes sociales para más contenido exclusivo: Instagram // Facebook // Twitter

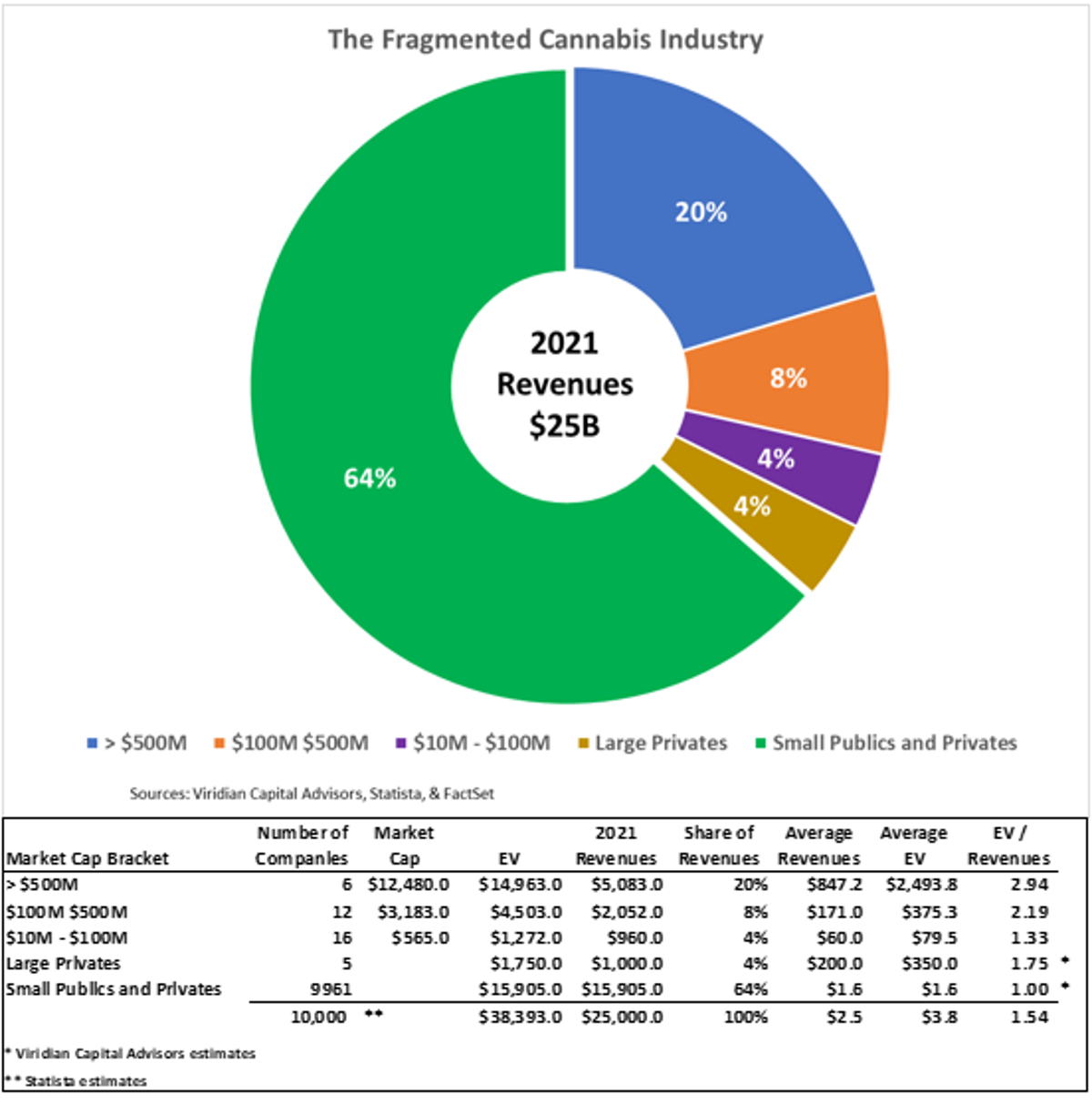

La industria del cannabis en EEUU se encuentra, todavía, altamente fragmentada. Es decir, que en el mercado legal predominan empresas pequeñas que representan la mayor cuota de ingresos.

Los seis operadores multiestatales de cannabis (MSO) más grandes de EEUU, combinados, representaron aproximadamente USD 5.000 millones (20%) de los ingresos de la industria del cannabis en 2021. Ninguno representó más del 5% del total.

Contenido relacionado: EEUU: Caen las Ventas de Cannabis, ¿Aumentan las Consolidaciones? ¿Quién se Beneficiará?

Asimismo, aproximadamente 9.900 pequeñas empresas con ingresos promedio de alrededor de USD 1,6 millones representaron más del 60% de las ventas totales de la industria.

Si comparamos al cannabis con una industria como la cerveza, encontramos que 9.100 empresas de cerveza artesanal de EEUU representaron solo el 27% de los ingresos de la industria en 2021.

Una cuestión de escala productiva

A medida que EEUU se acerca a la legalización federal del cannabis, aumentará la necesidad de contar con la escala necesaria para abastecer a todo el país. Lo cual, a su vez, requiere de mucho capital. De hecho, se necesitarán enormes sumas para establecer marcas nacionales, sistemas de distribución e instalaciones de producción centralizadas.

Contenido relacionado: Valor de Mercado y Crecimiento: ¿Cómo se Compara la Industria del Cannabis con el Alcohol, el Tabaco y Otras?

El tamaño de los posibles nuevos participantes en la industria eclipsa a los competidores actuales.

El valor empresarial promedio de las 5 principales empresas de bebidas alcohólicas es de aproximadamente USD 23 mil millones, más de cuatro veces el tamaño de la MSO más grande. Del mismo modo, la más pequeña de las tres grandes empresas tabacaleras tiene un valor empresarial de más del doble que todas las empresas de cannabis combinadas.

Tasas elevadas

El costo del capital también favorece la consolidación en la industria del cannabis. La columna más a la derecha de la tabla muestra los múltiplos de EV/Ingresos en tramos de capitalización de mercado.

El múltiplo de valoración promedio para los MSO más grandes es más del doble que el de los competidores de nivel 3. Esto implica una enorme ventaja de costo de capital que hace que sea casi imposible para las empresas más pequeñas mantener el crecimiento.

A medida que la industria se acerca a la legalización federal, anticipamos una ola de consolidación a medida que las empresas buscan posicionarse para lograr economías de escala en producción, mercadeo y logística que aún no están disponibles en los regímenes regulatorios estatales.

Al igual que en la industria de la cerveza, siempre habrá miles de empresas de cannabis artesanal, pero es probable que la parte de los ingresos obtenidos por los competidores más grandes se duplique en los próximos cinco años.

Viridian Cannabis Deal Tracker

El gráfico de capital semanal destaca tendencias clave de inversión, valoración y fusiones y adquisiciones tomadas del Viridian Cannabis Deal Tracker, una aplicación de Viridian Capital Advisors, el primer banco del mundo especializado en cannabis.

Contenido relacionado: Exclusiva: Presidente de Viridian Capital Habla de Fusiones y Adquisiciones en el Cannabis, las Tendencias y las Oportunidades de las SPAC

Viridian Cannabis Deal Tracker proporciona la inteligencia de mercado que las empresas de cannabis, los inversores y los adquirentes utilizan para tomar decisiones informadas con respecto a la asignación de capital y la estrategia de fusiones y adquisiciones.

El Deal Tracker es un servicio de información patentado que monitorea movimientos de capital, fusiones y adquisiciones en las industrias legales del cannabis, el CBD y los psicodélicos. Cada semana, este rastreador agrega y analiza todas las transacciones cerradas y segmenta cada una según métricas clave:

- Acuerdos por sector industrial (para rastrear el flujo de capital y acuerdos de fusiones y adquisiciones por uno de los 12 sectores, desde cultivo hasta marcas y software)

- Estructura del acuerdo (patrimonio/deuda para aumentos de capital, efectivo/acciones/ganancias para fusiones y adquisiciones)

- Estado de la empresa que anuncia la transacción (pública o privada)

- Principales de la transacción (Emisor/Inversionista/Prestamista/Adquirente) Términos clave del acuerdo (Precio y valoración)

- Términos clave del acuerdo (tamaño del acuerdo, valoración, fijación de precios, garantías, costo de capital)

- Acuerdos por ubicación del emisor/comprador/vendedor (para rastrear el flujo de capital y acuerdos de fusiones y adquisiciones por estado y país)

- Calificaciones Crediticias (Ratios de Apalancamiento y Liquidez)

Via Benzinga, traducido por El Planteo.

Imagen por Ilona Szentivanyi. Todos los derechos reservados a El Planteo y Benzinga.

¿Tienes ideas o comentarios? Puedes contactarnos en info@elplanteo.com

Síguenos en Instagram, Facebook y Twitter.

Todo el material compartido por ElPlanteo.com tiene fines únicamente periodísticos e informativos.